Comment calculer le patrimoine net taxable à l’IFI ?

Pour savoir quelle part de votre patrimoine immobilier sera soumis à l’assiette fiscale de l’impôt sur la fortune immobilière (IFI), le calcul est simple : il faut additionner les valeurs de tous vos actifs immobiliers imposables, puis retrancher vos dettes et charges déductibles. Mais comment déterminer son actif brut imposable et son passif déductible ? Quelles sont les spécificités à connaître comme pour la résidence principale par exemple ? La réponse ci-dessous.

Publié le 16 février 2024, par :

Évaluer ses actifs immobiliers pour l’IFI

Pour commencer, faites la liste de vos biens soumis à l’assiette fiscale de l’IFI et vos biens exonérés :

Les biens imposables à l’IFI

Il existe deux types de biens imposables à l’IFI : les biens et droits immobiliers, dont on reporte la valeur vénale, et les parts et actions de sociétés ou d’organismes.

Les biens en détention directe

Quels sont les biens imposables à l’IFI ? Ceux possédés en détention directe, parmi lesquels :

- La résidence principale (maison, appartement, dépendances) ;

- Les résidences secondaires ;

- Les biens à usage professionnel ;

- Les biens loués ;

- Les bâtiments classés comme monuments historiques ;

- Les immeubles non bâtis, terrains agricoles et immeubles en cours de construction.

Les droits immobiliers réunissent les droits d’usage, les droits démembrés (usufruit et nue-propriété), droit du preneur d’un bail à construction etc. Pour le calcul de l’IFI, c’est souvent l’usufruitier qui déclare l’intégralité du bien détenu en usufruit, par sa valeur en pleine propriété.

Les biens en détention indirecte

Les parts et actions consistent, elles, en des immeubles en détention indirecte. C’est-à-dire par le biais de titres ou parts de sociétés (SCPI, OCPI, actions de foncières, assurance vie) et le montant est calculé selon la fraction détenue par le foyer fiscal.

Les biens exonérés de l’IFI

Si les locaux professionnels sont soumis à l’IFI, les biens immeubles professionnels et droits immobiliers affectés à une activité commerciale (parmi industrie, commerce, artisanat, activité agricole ou libérale) sont eux, exonérés.

De même, les actions et parts dans des sociétés ou organismes dont l’activité principale fait partie de la liste ci-dessus sont également exonérées, à la condition que lesdites parts correspondent à moins de 10% du capital et des droits de vote du foyer fiscal. Vous pouvez retrouver toutes les exonérations à l’IFI sur le site officiel des impôts.

Les autres biens et droits immobiliers exonérés de l’IFI sont :

- Les biens ruraux loués par bail à long terme ;

- Les bois, forêts et parts de groupements forestiers ;

- Les parts de groupements fonciers agricoles non exploitants.

Remarque : si vous avez du mal à lister et évaluer tous vos biens immobiliers, demandez l’aide d’un conseiller fiscal.

Contactez un conseiller fiscal via ce formulaire :

La spécificité de la résidence principale dans le calcul de l’IFI

Pour l’assiette de l’impôt sur la fiscalité immobilière, votre résidence principale bénéficie d’un abattement de 30 % sur sa valeur vénale au 1er janvier de l’année d’imposition. Par contre, celle-ci ne doit pas être détenue par le biais d’une SCI de gestion.

Déterminer son passif déductible à l’IFI

Nous avons listé les biens immobiliers imposables et exonérés à l’IFI. Déterminons maintenant les dettes qui seront retirées de votre actif imposable, avant que celui-ci ne soit soumis au taux d’imposition.

Les dettes déductibles à l’IFI

Comment déterminer les dettes et charges déductibles ? Seules les dettes imputées à au moins un membre du foyer fiscal éligible à l’IFI, existant au 1er janvier et liées à des actifs imposables à l’IFI, constituent des dépenses déductibles du patrimoine imposable, proportionnellement à la part de ces actifs détenue par le foyer. C’est le cas même si le montant exact de cette dette n’est pas connu à la date du 1er janvier, car il suffit qu’il soit connu au moment de la déclaration de revenus. Les dettes déductibles sont :

- Les dépenses d’acquisition (amortissement restant, honoraires, droits d’enregistrement) des biens immobiliers et des parts ou actions de sociétés, au prorata de la valeur imposable des biens immobiliers ;

- Les dépenses de réparation, d’entretien, d’amélioration, de construction et reconstruction et d’agrandissement ;

- Certains impôts (taxe foncière, droits de mutation à titre gratuit, IFI).

Vous pouvez donc déduire de vos actifs imposables les montants de vos emprunts bancaires en cours et de vos dettes envers les prestataires, au prorata de la somme restant à payer, mais également les droits de succession ou de donation en instance de paiement et le capital viager.

Le cas particulier de l’IFI en tant que dette déductible

Comme nous venons de le voir, certains impôts comme la taxe foncière et l’IFI lui-même, sont déductibles du patrimoine imposable au titre de cette même année. C’est le montant de l’IFI de l’année précédente qui est alors déduit des actifs bruts imposables, et qui sera régularisé lors de la déclaration de l’année suivante.

Plafonnement des dettes déductibles à l’IFI

Lorsque le patrimoine imposable est supérieur à 5 millions d’euros et que le montant des dettes déductibles à visée fiscale est supérieur à 60% de celui-ci, alors la part des dettes supérieure à 60% n’est déductible qu’à moitié.

Par contre, ne répondent pas aux conditions de déductibilité les dettes liées aux actifs non imposables ou exonérés, ainsi que les dettes contractées auprès d’un membre du foyer (conjoint, partenaire, enfants) ou de la famille (frères et sœurs, parents, ascendants et descendants), y compris vous-même.

Si tout ça n’est pas assez clair, demandez l’aide d’un conseiller en gestion de fortune.

En résumé : comment calculer l’actif net imposable à l’IFI ?

Le patrimoine net taxable est la somme de vos actifs immobiliers, biens et droits, de laquelle il faut retirer toutes vos dettes et charges déductibles (acquisition, réparations, construction, impôts tels que l’IFI). C’est à ce moment seulement que le montant est soumis au taux d’imposition imposé par le barème dégressif, afin de calculer le montant de l’IFI.

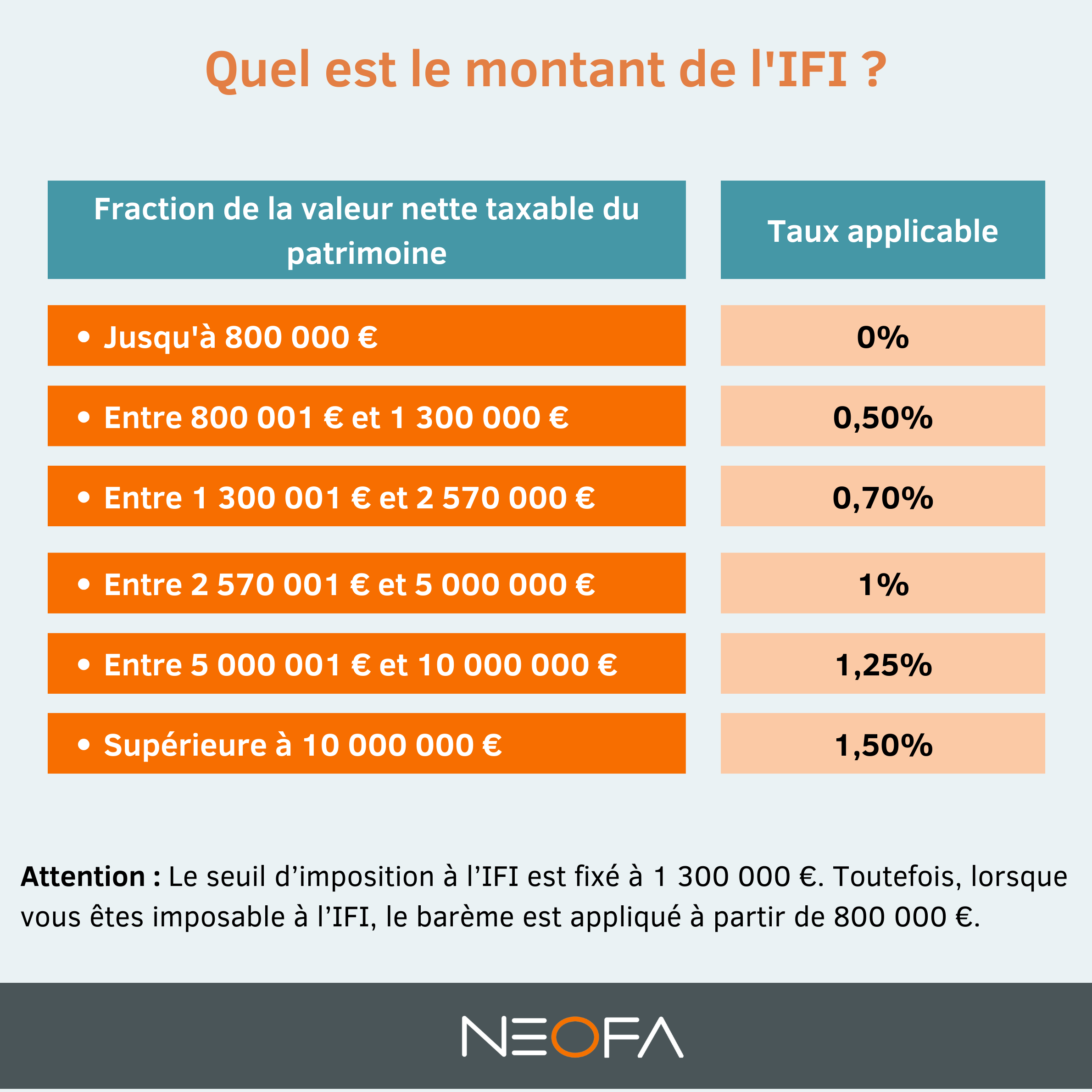

Le barème de l’IFI

Le barème de l’IFI est le suivant :

- En dessous de 800.000€, la valeur nette de votre patrimoine (VNP) n’est pas taxé ;

- Jusqu’à 1,3M, la VNP est taxé à 0,5% ;

- Jusqu’à 2,57M, la VNP est taxé à 0,7% ;

- Jusqu’à 5M, la VNP est taxé à 1% ;

- Jusqu’à 10M, la VNP est taxé à 1,25% ;

- Au-delà de 10M, la VNP est taxé à 1,5%.

Une fois que le montant de l’impôt sur la fortune immobilière est calculé, une décote est encore retirée pour les patrimoines proches du seuil d’imposition, c’est-à-dire ceux compris entre 1,3M€ et 1,4M€. La décote est égale à 17.500 – 1,25% VNP.

Prenons comme exemple un patrimoine net taxable de 1,5 million d’euros. Voici comment calculer l’IFI en tenant compte du barème :

- taux de 0% pour la tranche de 0 à 800 000€ = 0

- taux de 0,5% pour la tranche jusqu’à 1,3M€, soit (1 300 000 – 800 000) x 0,5 % = 2500€

- taux de 0,7% pour la tranche supérieure, soit (1 500 000 – 1 300 000) x 0,7 % = 1400€

Dans ce cas, le montant de l’IFI est de 3900 €.