Qu’est-ce qu’une action ?

Investir en actions est un bon moyen de diversifier son patrimoine financier. Fractions d’une société, les actions ouvrent à certains droits, mais présentent des particularités fondamentales à connaître avant de les acquérir. NEOFA vous dit tout ce qu’il y a à savoir sur les actions et leur fonctionnement.

Publié le 26 avril 2024, par :

Définitions

Une action est une part du capital d’une entreprise. Il est possible de la nommer “titre”. Détenir des actions, c’est être propriétaire d’une partie de l’entreprise proportionnellement au nombre de titres détenus.

La possession d’actions d’une société ouvre plusieurs droits :

- droit au vote (aux assemblées générales) ;

- droit à l’information ;

- et droit à la distribution de dividendes.

Pour une entreprise, émettre des actions est un bon moyen de se financer. Cela lui permet d’éviter de :

- devoir vendre des parts ;

- solliciter un emprunt auprès d’une banque ou de ses investisseurs.

Investir dans des actions, c’est chercher à acquérir du rendement. C’est aussi soutenir le développement d’une entreprise, et par ricochet, soutenir l’économie plus généralement. Il s’agit d’un investissement de long terme où la notion de risque et de volatilité est présente. Il est important de connaître un minimum les marchés boursiers et les supports d’investissement avant d’acheter des actions en direct.

Les différentes actions

Les actions se présentent sous différentes formes. Leur risque, leur liquidité et leur volatilité sont différents selon le type d’actions dans lequel vous investissez. Voyons tout cela en détail.

Nous distinguons les actions ordinaires ou classiques des actions de préférence ou actions privilégiées.

Les actions ordinaires

Les actions ordinaires correspondent à la majorité des titres. Elles sont une part de l’entreprise donnant droit à :

dividendes lorsque le conseil d’administration décide d’en distribuer ;

vote lors des assemblées générales et proportionnellement au nombre de titres détenus ;

liquidation : possibilité de recevoir une partie des fonds en cas de liquidation de la société. Les détenteurs d’actions ordinaires ne sont pas prioritaires. Les créanciers et les actionnaires privilégiés passent avant.

Les actions de préférence

Les actions de préférence bénéficient d’avantages par rapport aux actions ordinaires :

- versement de dividende assuré, fixe et pérenne ;

- avantage fiscal ;

- remboursement prioritaire en cas de liquidation de la société.

Elles n’ouvrent pas droit au vote et sont souvent émises par des entreprises en fragilité financière.

Tableau comparatif des actions ordinaires et actions de préférence :

| Actions ordinaires | Actions de préférence | |

|---|---|---|

| Propriété | Part de l’entreprise | Participation dans l’entreprise |

| Droit | de vote ;dividendes ;information :liquidation non prioritaire. | dividendes fixes et pérennes ; détenteur prioritaire en cas de liquidation. |

| Conversion | Non convertibles | Possibilité de conversion en actions ordinaires ou en dette. L’entreprise peut aussi racheter les actions de préférence à tout moment. |

| Rendement | Potentiellement plus élevé que les actions privilégiées. | En général plus faible que les actions classiques, mais plus sûr. |

Le choix entre actions ordinaires et actions de préférence s’établit selon son appétence au risque. Les titres ordinaires ont un potentiel de rendement plus important, mais avec un risque plus élevé. Investir dans des actions de préférence, c’est rechercher un revenu régulier en prenant un peu moins de risque.

Actions cotées ou non cotées en Bourse

Voyons désormais la différence entre une action cotée en Bourse et une action non cotée.

Les actions cotées

Une action est cotée en Bourse quand elle peut s’acheter ou se vendre sur un marché boursier. En tant qu’action ordinaire, elle donne droit au vote et à la distribution de dividendes.

Il est possible d’acquérir des titres cotés en direct ou dans des supports collectifs nommés OPCVM ou SICAV. Il s’agit d’un panier d’actions géré par une société de gestion selon un secteur technologique, géographique, ISR, etc. Cela permet de diversifier son portefeuille et de limiter les risques.

Les actions cotées sont des titres dits “liquides”. Ils s’échangent facilement sur les marchés par la fréquence et la régularité des ordres de Bourse passés aussi bien à la vente qu’à l’achat.

Les actions non cotées

Une action non cotée signifie qu’elle ne s’achète ni ne se vend sur un marché boursier. Ces titres sont émis directement par l’entreprise auprès des investisseurs. Il s’agit en général de petites ou moyennes entreprises.

Acheter des actions non cotées c’est :

- Connaître une entreprise et vouloir la soutenir dans son développement et sa croissance.

- Estimer qu’une société possède un fort potentiel de croissance et investir pour en tirer un rendement possiblement avantageux.

Pour acquérir des titres non cotés, il est nécessaire de posséder soit un compte-titres ordinaire, soit un PEA (Plan d’Épargne Actions). C’est ensuite un intermédiaire (banque, courtier…) qui se charge de la transaction selon ses souhaits et les conditions d’acquisition.

Actions selon leur titulaire

Il est possible d’acheter une action au porteur, donc anonymement, ou nominative, donc en tant qu’investisseur identifié. Explications.

Les actions au porteur

Acheter des actions au porteur, c’est les détenir de manière anonyme. Dans ce cas, l’entreprise n’a pas connaissance de votre identité. Il ne peut pas vous envoyer les informations utiles ni vous convoquer aux assemblées générales. Il est nécessaire de chercher soi-même l’information sur les supports de communication collective :

- le site internet de l’entreprise ;

- un communiqué de presse ;

- un rapport annuel.

Les actions nominatives

Détenir un titre au nominatif, c’est s’identifier en tant qu’investisseur pour être plus engagé dans l’entreprise. Celle-ci envoie directement les informations et les convocations aux assemblées générales puisqu’elle connaît son investisseur.

Comment fonctionnent les marchés d’actions ?

L’acquisition d’actions s’effectue via deux types de marchés : le marché primaire et le marché secondaire.

Le marché primaire

Le marché primaire est aussi communément appelé le “marché du neuf” ou “marché des émissions”. Il s’agit du marché qui émet pour la toute première fois les titres d’une entreprise proposés à la vente. C’est la rencontre initiale entre la société et ses investisseurs.

On retrouve sur le marché primaire :

- les introductions en Bourse ;

- les augmentations de capital ;

- les émissions d’obligations privées ou publiques.

Le marché secondaire

A contrario, le marché secondaire est nommé “marché de l’occasion”. Il prend la suite du marché primaire et permet l’échange des titres existants entre investisseurs eux-mêmes. C’est lui qui assure la liquidité des actions en circulation.

Le marché secondaire intègre :

- le marché organisé régulé par l’AMF (Autorité des Marchés Financiers) ;

- le marché de gré à gré (relation directe entre les intermédiaires financiers).

Comment gagner de l’argent avec des actions ?

Pour pouvoir gagner de l’argent avec des actions, il est important d’être curieux et d’avoir un minimum de connaissance pour acheter et vendre des actions au bon moment.

Acheter des actions

Acheter des actions permet d’investir pour plusieurs objectifs :

- chercher du rendement ;

- diversifier son patrimoine ;

- bénéficier d’un investissement moyen/long terme.

Il n’y a pas de “meilleur” moment pour acheter des actions, il y a des “bons” moments. Suivre les marchés boursiers et les sociétés est un excellent indicateur. Se tenir informé de l’évolution de l’entreprise, sa stratégie de croissance, ses chiffres, etc. Tout cela donne des pistes pour savoir quand il peut être opportun d’acheter des actions.

Lire également : Quelles actions acheter ?

Vendre des actions

Lorsque vous achetez des actions, il est essentiel de vous fixer un objectif de gain réaliste et potentiel. Il ne sert à rien de chercher à atteindre un objectif utopique au risque de ne jamais gagner d’argent. C’est la première étape.

Il faut ensuite suivre les marchés et son portefeuille afin de déterminer le moment le plus favorable pour vendre ses titres. L’adage “qui ne vend pas ne perd pas” est vrai. Soyez donc patient et attendez encore une fois le “bon” moment.

Sachez par ailleurs que d’autres investissements sur les marchés sont possibles : obligations, monétaires… Ils présentent des rendements inférieurs, mais font prendre moins de risques.

Actions gratuites

Une entreprise peut décider, lors d’une assemblée générale extraordinaire, d’attribuer des actions gratuites à ses salariés, ses dirigeants ou à ses actionnaires. L’objectif derrière ça est de fidéliser mais aussi permettre aux bénéficiaires de se constituer un portefeuille de valeurs mobilières. Dans un sens, ça accroit la productivité de l’équipe car en possédant des actions de l’entreprise, tout le monde a envie d’en faire monter la valeur.

Le fonctionnement est simple : la société fixe la durée de la période d’acquisition (au minimum un an) au terme de laquelle le salarié deviendra propriétaire des actions. Elle peut également fixer une période pendant laquelle le salarié ne peut pas vendre ses actions, même s’il en est propriétaire : il s’agit de la période de conservation qui est de minimum deux ans.

Pour résumer simplement, les principales caractéristiques des actions gratuites sont les suivantes :

- Attribution sans frais : Les actions gratuites sont offertes aux employés sans qu’ils aient à débourser de l’argent, contrairement aux stock-options qui exigent l’achat des actions à un prix défini.

- Critères de performance : L’octroi des actions gratuites peut être conditionné par l’atteinte de certains objectifs, qu’ils soient financiers, comme l’augmentation du chiffre d’affaires, ou non financiers, comme le respect de l’environnement ou la satisfaction client.

- Alignement des intérêts : Le but principal de l’attribution d’actions gratuites est d’harmoniser les intérêts des employés avec ceux des actionnaires. En possédant des actions, les employés partagent les risques et les bénéfices, ce qui renforce leur engagement envers la réussite à long terme de l’entreprise.

- Période d’acquisition : Ces actions sont généralement soumises à une période pendant laquelle les droits sur les actions s’acquièrent progressivement. Ce processus, appelé vesting, encourage la fidélité des employés en les incitant à rester dans l’entreprise pour jouir pleinement de leurs actions.

- Période de conservation : Après la période d’acquisition, il peut y avoir une période durant laquelle les employés ne sont pas autorisés à vendre ou à transférer leurs actions. Cette mesure vise à maintenir leur engagement dans l’entreprise même après avoir acquis la pleine propriété des actions.

Stock options

Les stock-options sont probablement la forme la plus connue de rémunération en actions. Une option sur actions est le droit d’acheter un nombre spécifique d’actions de la société à un prix fixé à l’avance, appelé « prix d’exercice » ou « prix de levée ». Vous devenez effectivement propriétaire des options attribuées au cours d’une période déterminée, appelée « période d’acquisition ». Lorsque les options sont acquises, cela signifie que vous les avez « gagnées », même si vous devez encore les acheter.

Comment fonctionnent les stock options ?

Les options d’achat d’actions sont couramment utilisées pour attirer des candidats à l’emploi et pour fidéliser les employés actuels.

Pour un salarié potentiel, l’intérêt des options sur actions réside dans la possibilité de posséder des actions de l’entreprise à un taux réduit par rapport à l’achat d’actions sur le marché libre.

La fidélisation des salariés qui ont reçu des options d’achat d’actions se fait par le biais d’une technique appelée « vesting » (acquisition des droits). L’acquisition des droits permet aux employeurs d’encourager les salariés à rester jusqu’à la fin de la période d’acquisition des droits afin de s’approprier les options qui leur ont été attribuées. Vos options ne vous appartiennent pas vraiment tant que vous n’avez pas satisfait aux exigences du calendrier d’acquisition.

Supposons, par exemple, que 10 000 actions vous aient été attribuées selon un calendrier d’acquisition de 2 500 actions à la fin de chaque année. Cela signifie que vous devez rester au moins une année complète pour exercer les 2 500 premières options et que vous devez rester jusqu’à la fin de la quatrième année pour pouvoir exercer la totalité des 10 000 options. Pour recevoir l’intégralité de l’attribution, vous devez généralement rester dans votre entreprise pendant toute la période d’acquisition des droits.

Les BSA (Bons de Souscription d’Actions)

Les BSA, ou Bons de Souscription d’Actions, sont des instruments financiers qui donnent le droit, mais pas l’obligation, à leur détenteur d’acheter des actions d’une entreprise à un prix fixé à l’avance, et ce, pendant une période déterminée. Ils sont souvent émis par les entreprises pour attirer des investisseurs, motiver les employés ou financer leur croissance.

En pratique, posséder un BSA permet à l’investisseur de se positionner sur les actions de la société à un coût généralement inférieur à leur valeur marchande au moment de l’exercice du bon. Si les actions de l’entreprise prennent de la valeur, l’investisseur peut exercer ses BSA pour acheter les actions à un prix plus bas, réalisant ainsi un potentiel gain. Si, au contraire, les actions ne valent pas le coût prévu lors de l’exercice, l’investisseur peut choisir de ne pas utiliser ses BSA, limitant ainsi sa perte au coût initial d’achat des bons.

Les BSA sont donc un moyen pour les détenteurs de participer à la croissance future de l’entreprise sans s’exposer immédiatement aux pleins risques d’investissement en actions.

Organisation des marchés boursiers en France

Les marchés financiers sont organisés en deux grands types : les marchés réglementés, qui offrent sécurité et transparence mais avec des règles strictes, et les marchés de gré à gré, qui offrent flexibilité mais avec un niveau de risque potentiellement plus élevé. Ces structures permettent l’échange d’une variété d’instruments financiers dans un cadre qui vise à équilibrer les besoins de liquidité, de sécurité et de personnalisation des produits financiers.

Les marchés règlementés (ou organisés) :

Ces marchés sont régulés par des autorités spécifiques (comme l’Autorité des Marchés Financiers en France) et suivent des règles strictes concernant les transactions, la publicité des négociations, et l’accessibilité au marché. Les transactions sur ces marchés sont centralisées par une entreprise de marché qui assure la transparence des opérations en publiant les prix d’achat et de vente ainsi que les volumes échangés. Euronext et le London Stock Exchange sont des exemples de ces marchés.

Les marchés de gré à gré :

À l’opposé des marchés organisés, le marché de gré à gré est plus flexible et les transactions se font directement entre deux parties, sans passer par une bourse centrale. Ce marché est particulièrement utilisé pour les transactions de produits dérivés et les obligations. Bien que plus souple, ce type de marché présente des risques plus élevés comme le risque de contrepartie, où une des parties peut ne pas honorer son engagement.

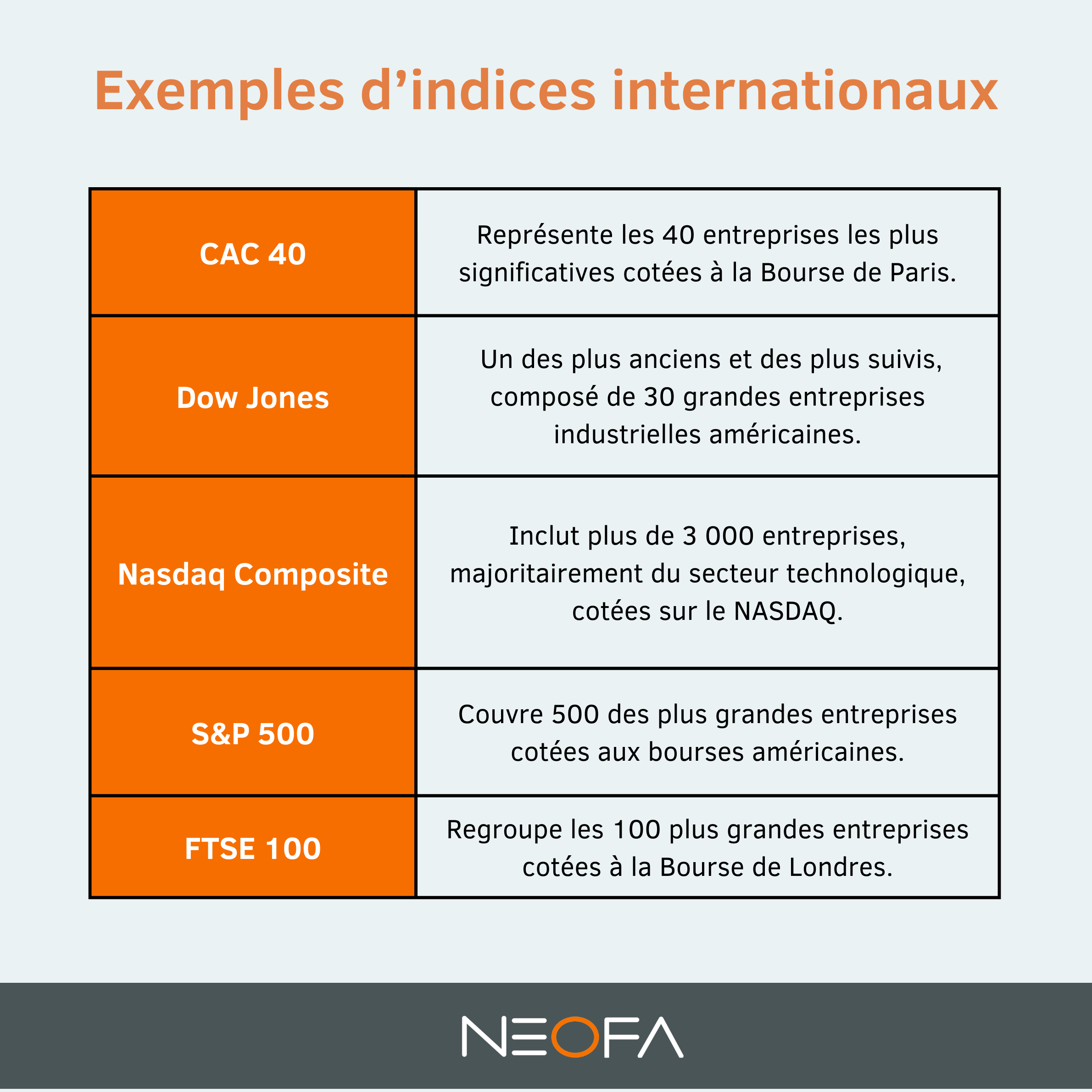

Indices d’actions

Les indices d’actions reflètent l’évolution globale des prix des actions d’un groupe spécifique de sociétés et sont souvent utilisés par les investisseurs pour comparer la performance de leurs propres investissements avec celle du marché en général. Par exemple, le CAC 40 en France représente les 40 entreprises les plus significatives cotées à la Bourse de Paris.

L’objectif principal d’un indice est de fournir une image fidèle du comportement et de la tendance du marché qu’il représente. Il aide les investisseurs à avoir une idée de l’évolution du marché sans avoir à suivre chaque action individuellement. Les indices servent de référence pour les gestionnaires de fonds et les investisseurs qui cherchent à évaluer la performance de leurs portefeuilles. Ils sont aussi à la base de nombreux produits financiers, comme les fonds indiciels et les ETFs (Exchange-Traded Funds), qui répliquent la performance d’un indice.

Les indices peuvent être pondérés de différentes manières. Certains, comme le Dow Jones Industrial Average, sont pondérés selon le prix des actions incluses, tandis que d’autres, comme le S&P 500, sont pondérés en fonction de la capitalisation boursière des entreprises.

Les mouvements des indices boursiers sont souvent considérés comme des indicateurs de la santé économique. Une hausse continue des indices peut indiquer une économie en croissance, tandis qu’une baisse peut signaler des problèmes économiques.

Les trois points clés à retenir

- Une action est une part de société qui ouvre des droits.

- Elle est plus ou moins liquide selon ses caractéristiques.

- Détenir des actions, c’est investir sur le moyen/long terme.

Sources : site de l’AMF, ig.com